核心观点:10日国内钢材指数(Myspic)综合指数报收155.36点,周环比持平。供应方面,本周五大钢材品种供应902.41万吨,增量32.45万吨,增幅3.7%。库存方面,本周五大钢材品种总库存2352.55万吨,周环比增加134.2万吨,增幅6% ; 有色方面,上周 电解铜 价格继续下跌,成交呈现缓慢上升趋势 ; 铝 市方面, 铝价 小幅下降,国内云南地区电力紧张,电解铝形成减产预期,支撑电解铝价格。

上周受期货影响周内现货价格维持小幅震荡,前期冬储资源陆续部分开始兑现,但市场未出现恐慌抛货的现象,钢厂库存压力相对偏大但心态依旧乐观,在高成本支撑下,钢厂挺价意愿偏强,预估本周现货价格依旧维持高位震荡;有色方面, 铜 产业链恢复速度偏慢,库存仍然处于历史高位,因此预计本周 铜价格 或震荡偏弱运行;铝市方面,国外宏观偏空及消费恢复不及预期使电解铝价格承压,但供应扰动形成减产预期,支撑价格下限,因此预计本周价格窄幅震荡运行。

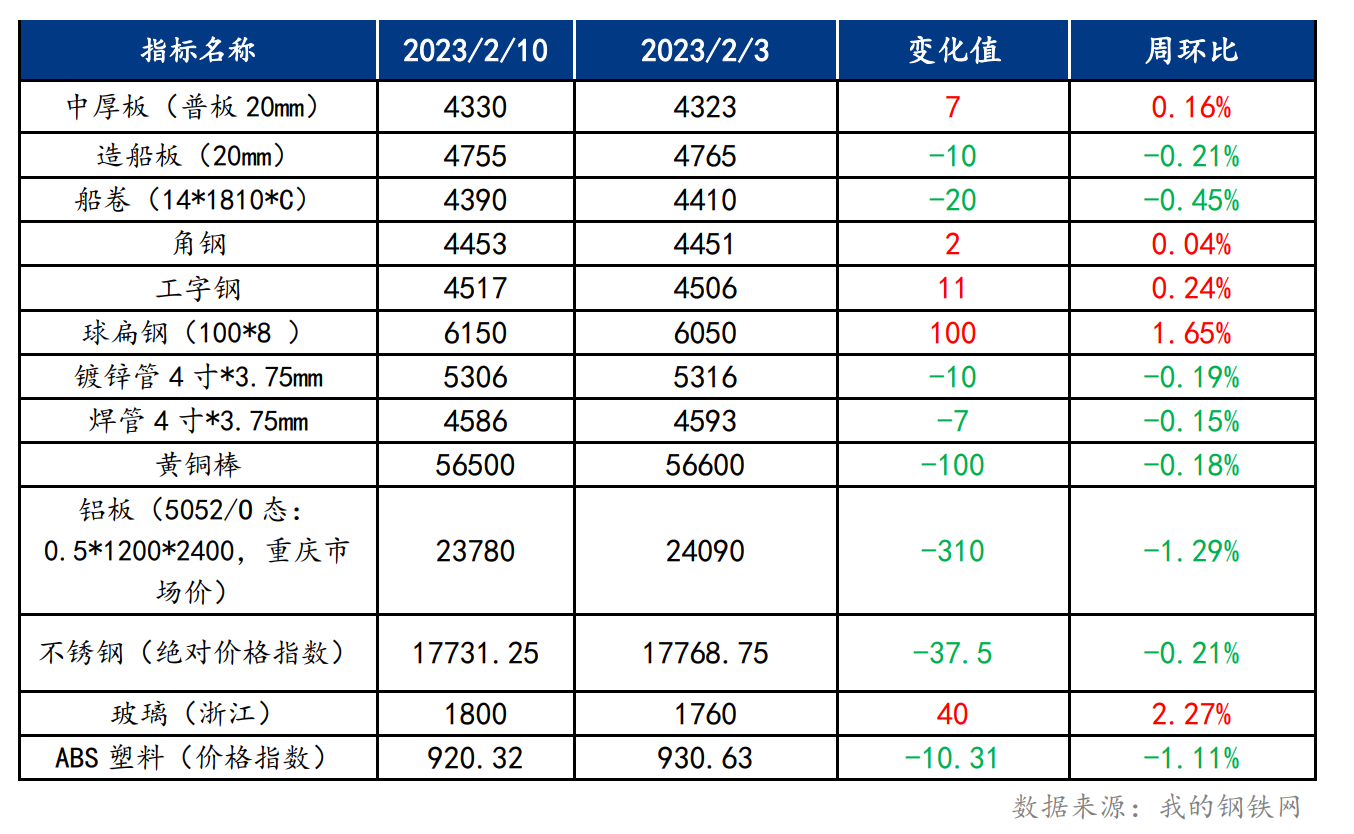

一、原材料品种价格监测

截止2023年2月10日,各原材料当日即时价格以及价格周环比情况如下:

二、船舶行业原材料基本面分析——钢材篇

主要内容摘要①—— 中厚板 :上周 中厚板价格 较上周小幅上涨,预计本周将窄幅震荡运行

截至2月10日,供应方面,上周中厚板产量145.85万吨,周环比增加7.31万吨;库存方面,钢厂库存84.84万吨,较上上周增加2.78万吨,社会库存129.62万吨,较上上周增加1.27万吨,总库存231.31万吨,较上上周增加3.66万吨。供应方面,现阶段钢厂拥有较高的成本和偏高的库存,制约着中厚板的价格上行,从需求来看,下游在元宵节后逐渐复工,市场情绪明显好转,体现在低价资源成交尚可,整体来看出货一般,终端需求并未大幅的改善。综合来看,虽然中厚板价格在高成本和高库存的制约下难以上行,但是随着开工率的好转,以及市场资金的到位,释放终端需求,预计本周价格将窄幅震荡运行。

主要内容摘要②—— 型钢 :市场暂无驱动, 型钢价格 或继续走弱

型钢上周走势震荡趋强运行,周初延续了上涨趋势,周中期货盘面下跌,需求跟进不足,回归基本面,上周价格波动较小,在原料价格支撑下,价格下跌空间有限。供应方面来看,独立轧钢厂部分复产,供应水平继续提升, H型钢 产量预计略有减少,钢企有停产检修计划;库存方面,贸易商库存利润空间压缩,部分倒挂,去库速度放缓,厂库向社库转移,社库本周或累库;综合来看,上周仅一天放量,逢低补库,实际需求跟进并不及时,强预期与利好消息释放殆尽,暂无利好刺激钢市信心,预计本周价格或走弱运行。

三、船舶行业原材料基本面分析——有色篇

主要内容摘要③——铜:上周电解铜价格继续下跌,预计本周或震荡偏弱运行

上周电解铜价格继续下跌,成交呈现缓慢上升趋势。宏观方面,美国社会成本依旧很高,通胀下降速度仍然存疑,在2/3/5月的加息预期重新出现,国内经济复苏预期变差,大宗商品上行压力增加。供应方面,据 调研,本周铜企业产能利用率环比上升5%,订单增加约20%,整体本周铜产量回升。库存方面,国内累库,海外去库,全球显性库存抬升的大趋势不变。整体来看,市场对于美国经济和通胀预期呈现反复,并且对于国内节后经济恢复预期偏乐观,铜产业链恢复速度偏慢,库存仍然处于历史高位,因此预计本周铜价格或震荡偏弱运行。

四、船舶行业动态热点信息一览

1.波罗的海干散货运价指数连续六周下跌

波罗的海干散货运价指数连续六周下跌,因巴拿马型船需求依旧疲软。波罗的海干散货运价指数周五上涨10点,报602点,本周下跌3.1%。海岬型船运价指数上涨34点或7.5%,至486点,本周上涨13.3%,为六周以来首次上涨。海岬型船日均获利增加281美元,至4033美元。巴拿马型船运价指数上涨3点或0.4%,至864点,但本周下跌8.1%,已连续六周下跌。巴拿马型船日均获利增加34美元,至7779美元。超灵便型散货船运价指数下跌8点至628点。

2.中国船舶集团汽车运输船全球市场份额再突破

2023年新年伊始,中国船舶集团旗下中船贸易联合外高桥造船与意大利Grimaldi Euromed公司通过“云签约”正式签署5艘9000车汽车运输船建造合同,喜迎经营开门红。至此,自2021年成功开拓大型汽车运输船市场以来,中国船舶集团已累计承接7000-9200车系列船型订单达32艘,全球市场份额一举跃升至25%。

如需船舶行业原材料周报详细版,欢迎各位行业伙伴随时联系我,或添加企业微信交流。 感谢阅读!

发表评论 取消回复